.

#Anlage 1

##

##Anlage 2

Verwaltungsvorschrift über die Anwendung der Regelungen des staatlichen Steuerrechts auf der landeskirchlichen Ebene (SteuerVwV)

Vom 1. März 2022

(KABl. S. 134)

###Das Landeskirchenamt hat aufgrund von Artikel 105 Absatz 2 Nummer 3 der Verfassung die folgende Verwaltungsvorschrift erlassen:

#1 | Anwendungsbereich | |

Diese Verwaltungsvorschrift regelt die Anwendung der Regelungen des staatlichen Steuerrechts für die Landeskirche als Körperschaft des öffentlichen Rechts. Diese umfasst insbesondere die Landessynode, die Kirchenleitung, die Bischofskanzleien, das Landeskirchenamt, das Rechnungsprüfungsamt, die Aufsichtsbehörde für den Datenschutz, die Institutionsberatung, die rechtlich unselbstständigen Dienste und Werke in den Hauptbereichen und die weiteren rechtlich unselbstständigen Dienste, Werke und Einrichtungen der Landeskirche. | ||

2 | Grundsätzliches | |

2.1 | Grundsätzliche Anwendung der staatlichen Besteuerung | |

Die Landeskirche unterliegt wie andere Körperschaften des öffentlichen Rechts in verschiedenen Teilbereichen der staatlichen Besteuerung. Die korrekte Erfüllung steuergesetzlicher Pflichten ist ein grundsätzliches Anliegen der Landeskirche. | ||

2.2 | Einbindung in das IKS | |

Hierfür hat sich die Einführung eines „Tax Compliance Management Systems“ als geeignetes Instrument etabliert. Im Landeskirchenamt ist dieses im Internen Kontrollsystem (IKS) zu verorten, das ein Risikomanagement in allen betroffenen Arbeitsfeldern ermöglichen soll. | ||

2.3 | Selbstverpflichtung | |

Um die dadurch gesteckten Ziele zu erreichen, ist eine gelebte Kultur zur Einhaltung der Steuerpflichten erforderlich. Die Grundeinstellung zur Einhaltung von steuerlich relevanten Gesetzen und kircheninternen Regeln wird durch die Leitungspersonen vorgelebt, sie übernehmen eine Vorbildfunktion für die Mitarbeitenden: | ||

1. | Die Einhaltung von Gesetzen und Regeln liegt in der Verantwortung der Leitungspersonen und aller Mitarbeitenden und ist selbstverständlich. | |

2. | Die Leitungspersonen nehmen die Vorbildfunktion für alle Mitarbeitenden wahr und verpflichten sich, Prozesse in ihrem Verantwortungsbereich so zu gestalten, dass die Einhaltung von Gesetzen und Regeln gewährleistet ist. Sie entwickeln dazu die Geschäftsprozesse laufend weiter und passen sie regelmäßig veränderten Anforderungen an. | |

3. | Die Leitungspersonen sind sich bewusst, dass eine Nichteinhaltung von Gesetzen und Regeln haftungsrechtliche Konsequenzen nach sich ziehen kann. | |

4. | Die Leitungspersonen gehen mit festgestellten oder vermuteten Fehlern konstruktiv um und melden Verstöße dem Bereich Steuern, Mitgliedschaftsrecht und Meldewesen im Dezernat Finanzen (StMM) unmittelbar nach deren Erkennen. | |

5. | Die notwendige Dokumentation zur Überprüfung der Funktionalität des IKS für staatliche Steuern erfolgt durch den Bereich StMM. | |

3 | Verantwortung | |

Die Verantwortung für die Erfüllung der steuerlichen Pflichten, insbesondere die Abgabe ordnungsmäßiger Erklärungen und die Leistung staatlicher Steuern in der Landeskirche, stellt sich wie folgt dar: | ||

3.1 | Grundsätzliche Verantwortung des Landeskirchenamts | |

Das Landeskirchenamt ist die oberste Verwaltungsbehörde der Landeskirche. Es führt im Rahmen des geltenden Rechts und der von der Kirchenleitung aufgestellten Grundsätze in eigener Verantwortung die Verwaltung aller Angelegenheiten der Landeskirche, wenn die Verwaltung nicht anderen kirchlichen Stellen übertragen ist (Artikel 105 Absatz 1 der Verfassung). Für die staatlichen Steuern, die die landeskirchliche Ebene betreffen, ist damit das Landeskirchenamt zuständig. Das Landeskirchenamt ist kollegial verfasst, es wird von der Präsidentin bzw. dem Präsidenten geleitet. | ||

3.2 | Steuerliche Beauftragte bzw. steuerlicher Beauftragter | |

Die gesetzliche Vertretung des Landeskirchenamts im Sinne von § 34 der Abgabenordnung (AO) obliegt der Präsidentin bzw. dem Präsidenten. Die hauptamtlichen Mitglieder des Kollegiums führen ihre Aufgabenbereiche in eigener Verantwortung. Hierzu zählt unter anderem die Verantwortung für die Erfüllung der staatlichen Steuerpflichten im Rahmen ihres jeweiligen Verantwortungsbereichs. | ||

3.3 | Verantwortung innerhalb des Kollegiums | |

Innerhalb des Kollegiums ist die Verantwortung für die Erfüllung der steuerlichen Pflichten der Landeskirche durch die Geschäftsverteilung nach dem Ressortprinzip wie folgt geregelt: | ||

3.3.1 | Alle Steuerarten außer Lohnsteuer | |

Die Pflichten im Zusammenhang mit der Umsatzsteuer und den Ertragsteuern sowie aller übrigen Steuern außer der Lohnsteuer liegen bei der Leitung des Dezernats Finanzen (F). Diese delegiert die Verantwortung für die Erfüllung dieser steuerlichen Pflichten der Landeskirche wie folgt: | ||

a. | Die Leitung des Bereichs Rechnungswesen verantwortet die Abgabe ordnungsmäßiger Steuererklärungen der Landeskirche. | |

b. | Die Leitung der Finanzbuchhaltung verantwortet die Richtigkeit und Ordnungsmäßigkeit der Buchhaltung (insbesondere die Einhaltung der Ordnungsvorschriften des § 146 AO) als Basis für die Ermittlung der Steuerlasten. | |

c. | Die Leitung des Bereichs StMM im Landeskirchenamt ist verantwortlich für die Konzeption, Fortschreibung und Überwachung des IKS für den Bereich der staatlichen Steuern, die die landeskirchliche Ebene betreffen, wobei die Überwachung zu großen Teilen in anderen jeweils verantwortlichen IKS-Bereichen stattfindet (insbesondere Finanzbuchhaltung, Bezüge, Gebäudemanagement). | |

3.3.2 | Lohnsteuer | |

Die Verantwortung für die Erfüllung der steuerlichen Pflichten der Landeskirche im Zusammenhang mit der Lohnsteuer liegt bei der Leitung des Dezernats Dienst- und Arbeitsrecht (DAR). Diese delegiert die Verantwortung für die Erfüllung der steuerlichen Pflichten der Landeskirche im Zusammenhang mit der Lohnsteuer | ||

a. | auf die Leitung der Abteilung Bezüge für die aktiven Beschäftigten, soweit diese sich in einem abhängigen Beschäftigungsverhältnis bzw. in einem öffentlich-rechtlichen Dienstverhältnis zur Landeskirche befinden und die betreuten Personen Bezüge von der Landeskirche erhalten bzw. | |

b. | auf die Leitung der Abteilung Versorgung für die pensionierten Beschäftigten, soweit die Versteuerung nicht durch die Evangelische Ruhegehaltskasse in Darmstadt (ERK-Darmstadt) verantwortet wird, und für bestimmte verrentete Beschäftigte der ehemaligen Evangelisch-lutherischen Kirche im Hamburgischen Staate (sog. „Haushaltsrentnerinnen bzw. Haushaltsrentner Hamburg“). | |

3.3.3 | Steuerlich relevante Sachverhalte | |

Die Verantwortungen für steuerlich relevante Sachverhalte bestehen wie folgt: | ||

a. | Die hauptamtlichen Mitglieder des Kollegiums des Landeskirchenamts verantworten die Einhaltung der steuerrechtlichen Vorgaben und der vorgesehenen Kontrollen in den Prozessen ihrer Zuständigkeit. Sie tragen insbesondere die Verantwortung dafür, die Bereiche Rechnungswesen und StMM und das Dezernat DAR auf alle steuerlich relevanten Sachverhalte hinzuweisen bzw. diese mitzuteilen. | |

b. | Die Leitenden der Hauptbereiche und der unselbstständigen Dienste und Werke sowie die Leitung der Institutionsberatung verantworten die Einhaltung der steuerrechtlichen Vorgaben und der vorgesehenen Kontrollen in den Prozessen ihrer Zuständigkeit. Sie tragen insbesondere die Verantwortung dafür, die Bereiche Rechnungswesen und StMM und das Dezernat DAR auf alle steuerlich relevanten Sachverhalte hinzuweisen bzw. diese mitzuteilen. | |

c. | Für die Bereiche

| |

d. | Für das Rechnungsprüfungsamt verantwortet die Leitung des Rechnungsprüfungsamts die Einhaltung der steuerrechtlichen Vorgaben und der vorgesehenen Kontrollen in den Prozessen ihrer Zuständigkeit. Sie trägt insbesondere die Verantwortung dafür, die Bereiche Rechnungswesen und StMM und das Dezernat DAR auf alle steuerlich relevanten Sachverhalte hinzuweisen bzw. diese mitzuteilen. | |

4 | Umsatzsteuer |

4.1 | Rechtlicher Rahmen |

Der Umsatzsteuer unterliegen u. a. die Lieferungen und sonstigen Leistungen, „die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt“ (§ 1 Umsatzsteuergesetz (UStG)). Nach dem allgemeinen Unternehmerbegriff des UStG ist Unternehmer, wer eine gewerbliche oder berufliche Tätigkeit selbstständig ausübt (§ 2 Absatz 1 Umsatzsteuergesetz (UStG)). Auch juristische Personen des öffentlichen Rechts (jPöR), wie die Landeskirche, können daher Unternehmer im Sinne des UStG sein. Die Zusammenstellung der in den folgenden Ziffern beschriebenen umsatzsteuerlichen Vorgänge ist nicht abschließend. Sie umfasst aktuell in der Landeskirche bekannte Fragestellungen. Im Zweifel sind die Bereiche Rechnungswesen und StMM zu kontaktieren. | |

4.2 | Handlungsform |

Für die umsatzsteuerliche Behandlung der Leistung ist unter anderem auch die Handlungsform von entscheidender Bedeutung. Die Sonderreglung des § 2b UStG kann nur dann zur Anwendung kommen, wenn die Landeskirche auf öffentlich-rechtlicher Grundlage tätig wird. | |

4.2.1 | Tätigkeiten auf privatrechtlicher Grundlage |

Die Landeskirche ist Unternehmerin im Sinne des UStG, wenn sie eine Leistung auf privatrechtlicher Grundlage erbringt, und zwar unabhängig von der Frage, ob die Tätigkeit dem Grunde nach dem hoheitlichen oder dem wirtschaftlichen Betätigungsfeld zuzurechnen ist. Sie wird unter denselben Bedingungen tätig wie private Mitbewerbende, sodass eine Nicht-Besteuerung zu Wettbewerbsverzerrungen führen könnte. Bei Vorliegen der Ausnahmevoraussetzungen des § 4 UStG können die Leistungen dennoch im Einzelfall steuerfrei sein (z. B. Leistungen der Jugendhilfe, eng mit der Sozialfürsorge und der sozialen Sicherheit verbundene Leistungen). Jede Leistung ist daher auf ihre Steuerpflicht zu überprüfen (siehe Anlage 1 „Merkblatt zur Unternehmereigenschaft kirchlicher juristischer Personen des öffentlichen Rechts“). | |

4.2.2 | Tätigkeiten auf öffentlich-rechtlicher Grundlage |

Wird die Landeskirche auf öffentlich-rechtlicher Grundlage tätig, ist der Anwendungsbereich des § 2b UStG eröffnet. Danach gilt sie unter den folgenden Voraussetzungen nicht als Unternehmerin im Sinne des § 2 Absatz 1 UStG: | |

4.2.2.1 | Die Landeskirche muss Tätigkeiten ausüben, die ihr im Rahmen der öffentlichen Gewalt obliegen. Sie wird nur dann im Rahmen öffentlicher Gewalt tätig, wenn sie ihre Tätigkeit aufgrund einer (kirchlichen) öffentlich-rechtlichen Sonderregelung (z. B. Gesetz, Rechtsverordnung, Satzung, öffentlich-rechtlicher Vertrag, Verwaltungsvereinbarung) ausübt. Wesen des Tätigwerdens auf Grundlage einer öffentlich-rechtlichen Sonderregelung ist, dass ein Über- bzw. Unterordnungsverhältnis besteht. |

4.2.2.2 | Die Behandlung als Nichtunternehmer im Sinne des § 2b UStG darf nicht zu größeren Wettbewerbsverzerrungen führen. § 2b UStG enthält in den Absätzen 2 und 3 Regelungen, in welchen Fällen dies gilt (siehe Anlage 1 „Merkblatt zur Unternehmereigenschaft kirchlicher juristischer Personen des öffentlichen Rechts“). |

4.3 | Umsatzsteuerliche Würdigung von Verträgen |

4.3.1 | Entgeltliche Verträge |

Verträge, in denen sich die Landeskirche gegen Gewährung eines Entgelts insbesondere zur Erbringung einer Leistung oder einer Duldung verpflichtet, sind (spätestens) durch die zeichnende Person umsatzsteuerlich zu würdigen. Ein Entgelt kann in Form einer Geldleistung, aber auch in Form einer Lieferung oder sonstigen Leistung bestehen. Im Zweifel ist der Bereich StMM in die Prüfung einzubeziehen. Wird mit dem Vertrag ein umsatzsteuerpflichtiger Leistungsaustausch begründet, ist bei der Kalkulation etwaiger Preise zu berücksichtigen, dass der Leistungsaustausch der Umsatzsteuer unterliegt. Die Umsatzsteuer ist aus dem vereinbarten Bruttopreis herauszurechnen und an das Finanzamt abzuführen, sodass als Ertrag ausschließlich der Nettopreis verbleibt. | |

4.3.2 | Verträge mit im Ausland Ansässigen |

Werden Verträge mit im Ausland Ansässigen geschlossen, kann es zur Umkehr der Steuerschuldnerschaft nach § 13b UStG kommen. Das bedeutet, dass nicht diejenigen, die eine Leistung erbringen, die Umsatzsteuer schulden, sondern die Landeskirche als Leistungsempfängerin. Etwaige Verträge sind der Finanzbuchhaltung und dem Bereich StMM anzuzeigen (siehe Anlage 2 „Merkblatt zur Umkehr der Steuerschuldnerschaft (§13b UStG)“). | |

4.3.3 | Sponsoringverträge |

Sponsoringverträge sind dem Bereich StMM vor Abschluss zur umsatzsteuerlichen Würdigung vorzulegen (siehe Anlage 3 „Merkblatt zum Sponsoring“). | |

4.4 | Ausstellung von Ausgangsrechnungen |

Werden Rechnungen über steuerbare Leistungsaustausche ausgestellt, ist sicherzustellen, dass die Rechnungen den umsatzsteuerlichen Anforderungen entsprechen (siehe Anlage 4 „Merkblatt zur Erstellung von Ausgangsrechnung und Adressierung von Eingangsrechnungen“). Rechnungen dürfen erst nach Prüfung und Verbuchung durch die Finanzbuchhaltung verschickt werden. | |

4.5 | Eingangsrechnungen |

4.5.1 | Vorsteuerabzug |

Sofern in Eingangsrechnungen in Rechnung gestellte Umsatzsteuerbeträge mit Ausgangsumsätzen im Zusammenhang stehen, die zum Vorsteuerabzug berechtigen, ist durch die Anweisenden auf der Rechnung zu dokumentieren, dass der Vorsteuerabzug vorzunehmen ist. Für eine korrekte steuerliche Abwicklung und zum Zwecke eines möglichen Vorsteuerabzugs muss in den Eingangsrechnungen die Landeskirche als Adressatin genannt sein. Die Abteilungen haben bereits im Bestellvorgang auf die korrekte Adressierung zu achten bzw. bei der Prüfung der Eingangsrechnung eine entsprechend erforderliche Korrektur zu veranlassen (siehe Anlage 4 „Muster Merkblatt zur Erstellung von Ausgangsrechnung und Adressierung von Eingangsrechnungen“). | |

4.5.2 | Rechnungen von im Ausland Ansässigen |

Geht eine Rechnung für eine Leistung ein, die im Ausland Ansässige gegenüber der Landeskirche erbracht haben, kann es zur Umkehr der Steuerschuldnerschaft (s. Nummer 4.3.2) kommen. Derartige Rechnungen sind der Finanzbuchhaltung mit dem Hinweis „Prüfung Umkehr Steuerschuldnerschaft“ zuzuleiten (siehe Anlage 2 „Merkblatt zur Umkehr der Steuerschuldnerschaft (§13b UStG)“). | |

4.6 | Umsatzsteuervoranmeldung, Umsatzsteuererklärung |

Die Umsätze der Landeskirche – mit Ausnahme der Umsätze des Hauptbereichs Generationen und Geschlechter – werden durch die Finanzbuchhaltung beim Finanzamt Kiel unter der Steuernummer 20/296/45886 erklärt. Die Landeskirche gibt aktuell monatliche Umsatzsteuervoranmeldungen ab. Die Erstellung der Umsatzsteuervoranmeldungen und der Umsatzsteuererklärung für die Umsätze des Hauptbereichs Generationen und Geschlechter erfolgt durch den Hauptbereich gegebenenfalls unter Beteiligung externer Steuerberatung. |

5 | Körperschaftsteuer/Gewerbesteuer |

5.1 | Rechtlicher Rahmen |

Die Landeskirche unterliegt nach § 1 Absatz 1 Nummer 6 des Körperschaftsteuergesetzes (KStG) nur mit ihren Betrieben gewerblicher Art der Körperschaftsteuer. Entsprechendes gilt für die Gewerbesteuer (§ 2 der Gewerbesteuerdurchführungsverordnung, Abschnitt 17 der Gewerbesteuerrichtlinien). | |

Ein Betrieb gewerblicher Art ist eine Einrichtung, die einer nachhaltigen wirtschaftlichen Tätigkeit zur Erzielung von Einnahmen dient und sich innerhalb der Gesamtbetätigung der juristischen Person wirtschaftlich heraushebt (Jahresumsatz 45 000 Euro). Die Umsatzgrenze bezieht sich für den jeweiligen Tätigkeitsbereich auf die Einnahmen aus allen Bereichen der Landeskirche (siehe Anlage 5 „Merkblatt zu Betrieben gewerblicher Art“). | |

5.2 | Feststellung und Einrichtung eines Betriebs gewerblicher Art |

Werden Verträge über von der Landeskirche zu erbringende wirtschaftliche Tätigkeiten abgeschlossen oder wirtschaftliche Tätigkeiten erbracht, ist die Finanzbuchhaltung durch den Hauptbereich bzw. das Fachdezernat über diesen Sachverhalt zu informieren. Sofern die Tätigkeit insgesamt einen Betrieb gewerblicher Art begründet, wird durch die Finanzbuchhaltung eine Kostenstelle eingerichtet. | |

5.3 | Körperschaftsteuererklärung/Gewerbesteuererklärung |

Im Jahresabschluss prüft der Bereich Rechnungswesen, ob eine Körperschaftsteuererklärung erforderlich ist. Sofern eine Veranlagung zur Körperschaftsteuer erfolgt, ist darüber hinaus zu prüfen, ob für den Betrieb gewerblicher Art eine Gewerbesteuerpflicht entstanden ist. Für den Tätigkeitsbereich des Hauptbereiches Generationen und Geschlechter erfolgt die Prüfung und etwaige Erstellung von Körperschaftsteuer- und Gewerbesteuererklärungen durch den Hauptbereich Generationen und Geschlechter. | |

5.4 | Beantragung von Freistellungsbescheinigungen vom Kapitalertragssteuerabzug |

Bescheinigungen zur Freistellung vom Kapitalertragssteuerabzug werden durch die Finanzbuchhaltung beantragt und bei Bedarf zur Verfügung gestellt. |

6. | Lohnsteuer | |

6.1 | Rechtlicher Rahmen | |

Die Lohnsteuer ist eine Vorauszahlung auf die Einkommensteuer. Sie wird arbeitgeberseitig vom zu zahlenden Arbeitslohn der Arbeitnehmenden einbehalten und an das Finanzamt abgeführt. | ||

Arbeitnehmende im Sinne dieser Verwaltungsvorschrift sind Personen, die in einem öffentlich- oder privatrechtlichen Dienst- oder Arbeitsverhältnis beschäftigt sind oder waren und aus diesem Dienst- oder Arbeitsverhältnis oder einem früheren Dienst- oder Arbeitsverhältnis Arbeitslohn beziehen. Arbeitnehmende sind auch die Rechtsnachfolgerinnen und Rechtsnachfolger dieser Personen (in der Regel die Hinterbliebenen), soweit sie Arbeitslohn aus dem früheren Dienstverhältnis ihrer Rechtsvorgängerin bzw. ihres Rechtsvorgängers beziehen. | ||

Der Landeskirche obliegt als Arbeitgeberin und Dienstherrin (im Folgenden Arbeitgeberin) der Pastorinnen und Pastoren sowie der Arbeitnehmenden auf landeskirchlicher Ebene unter anderem die Verpflichtung zum Lohnsteuerabzug. Arbeitslohn sind alle Einnahmen, die die Arbeitnehmenden sowie deren Rechtsnachfolgerinnen und Rechtsnachfolger aus einem gegenwärtigen oder früheren Dienst- oder Arbeitsverhältnis oder im Hinblick auf ein künftiges Dienst- oder Arbeitsverhältnis zufließen. Einnahmen in diesem Sinne sind alle Güter in Geld sowie Güter in Geldeswert (z. B. Wohnungsüberlassungen, Mahlzeitengestellungen, Gestellungen von Fahrzeugen, Amtszimmerentschädigungen). Es ist unerheblich, unter welcher Bezeichnung oder in welcher Form die Einnahmen gewährt werden. Arbeitslohn in diesem Sinne sind damit insbesondere Lohn, Arbeitsentgelt, Besoldung und Versorgungsbezüge. | ||

Aus der Eigenschaft als Arbeitgeberin resultieren für die Landeskirche steuerliche Pflichten, wie insbesondere die ordnungsgemäße Erfassung der Arbeitslöhne sowie der geldwerten Vorteile. Die Landeskirche wird unter der Arbeitgebersteuernummer 20/235/05466 beim Finanzamt Kiel geführt. Die Fachdezernate des Landeskirchenamts, die rechtlich unselbstständigen Dienste und Werke in den Hauptbereichen sowie die weiteren rechtlich unselbstständigen Dienste, Werke und Einrichtungen der Landeskirche sind verpflichtet, der jeweiligen Abteilung im Dezernat DAR sämtliche Informationen und Unterlagen zur vollständigen und korrekten Erfassung des Arbeitslohns der Arbeitnehmenden zukommen zu lassen. Die Zusammenstellung der in den folgenden Ziffern beschriebenen lohnsteuerlichen Vorgänge ist nicht abschließend. Sie umfasst aktuell in der Landeskirche bekannte Fragestellungen. Im Zweifel ist der Bereich StMM oder die jeweils zuständige Abteilung im Dezernat DAR zu kontaktieren. | ||

6.2 | Geschenke und Aufmerksamkeiten | |

Geschenke und Aufmerksamkeiten sind Sachzuwendungen, z. B. Blumen, Genussmittel, Bücher oder Tonträger, die Arbeitnehmenden, deren Angehörigen | ||

oder auch Dritten durch die Arbeitgebenden zugewendet werden. Es gelten unterschiedliche steuerliche Freigrenzen von 60 bzw. 50 Euro. Für die Bestimmung der Wertgrenzen sind sämtliche Zuwendungen aus der Sphäre der Arbeitgeberin (Landeskirche, die ihr zugeordneten rechtlich unselbstständigen Dienste und Werke in den Hauptbereichen, weitere rechtlich unselbstständige Dienste, Werke und Einrichtungen der Landeskirche), zusammenzurechnen. | ||

6.2.1 | Aus Vereinfachungsgründen sind durch die Finanzbuchhaltung folgende Konten eingerichtet (siehe Anlage 6 „Merkblatt zur Erfassung von Geschenken und Aufmerksamkeiten“): | |

a. | Geschenke an Dritte | |

Unabhängig von einer Wertgrenze werden alle Geschenke und Aufmerksamkeiten an Dritte sowie die Geschenke ohne besondere Personenangaben auf einem Konto „Geschenke an Dritte“ gebucht. Dieses Konto wird einmal jährlich durch die Finanzbuchhaltung ausgewertet. Der sich aus der Auswertung ergebende Gesamtwert der Geschenke an Dritte wird nach § 37b EStG pauschal versteuert. Der Steuerbetrag für Geschenke an Dritte wird nach dem Verursacherprinzip (basierend auf der erfolgten Auswertung) auf die verschiedenen Mandanten aufgeteilt. | ||

b. | Geschenke an Arbeitnehmende bis 50 Euro | |

Auf diesem Konto werden alle Aufmerksamkeiten und Geschenke an Arbeitnehmende bis zu einem Wert von 50 Euro gebucht. Das Konto wird einmal jährlich durch die Finanzbuchhaltung ausgewertet. Sofern einzelne Arbeitnehmende mehrere Geschenke in einem Monat erhalten haben, die dazu führen, dass die Sachbezugsfreigrenze nicht zum Tragen kommt, meldet die Finanzbuchhaltung diesen Sachverhalt der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR zur weiteren Prüfung. | ||

c. | Geschenke an Arbeitnehmende über 50 Euro | |

Auf diesem Konto werden alle Aufmerksamkeiten und Geschenke an Arbeitnehmende mit einem Wert von mehr als 50 Euro gebucht. Jeder Beleg ist der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR durch die Finanzbuchhaltung mit der Bitte um Versteuerung und bei bestehender Beitragspflicht zur Verbeitragung zuzuleiten. Der Wert wird als Sachbezug erfasst. Es erfolgt im Personalfall eine Pauschalbesteuerung nach § 37b EStG, die Steuer wird durch den Zuwendenden übernommen. Die Sozialversicherung fällt den Arbeitnehmenden zur Last. | ||

Soweit Pastorinnen und Pastoren betroffen sind, ist die Pauschalversteuerung nach § 37b EStG ausgeschlossen, da diese nicht durch die Personalkostenabrechnungsverordnung abgedeckt ist. In diesen Fällen ist zwingend die individuelle Versteuerung und bei bestehender Beitragspflicht die Verbeitragung im jeweiligen Personalfall vorzunehmen. | ||

6.2.2 | Aus den Belegen müssen sich folgende Angaben ergeben: | |

a. | Der Name der beschenkten Person, | |

b. | das Verhältnis zur Landeskirche (Arbeitnehmende, Angehörige oder Dritte) und | |

c. | bei Arbeitnehmenden der Arbeitsbereich, bei Dritten eine Adresse, sofern diese bekannt oder ermittelbar ist. | |

6.2.3 | Geschenke und Aufmerksamkeiten sind aus Gründen der Wirtschaftlichkeit und Sparsamkeit auf das notwendige Maß zu beschränken. | |

6.3 | Erstattung von Telefonkosten | |

6.3.1 | Nutzen Arbeitnehmende ihren privaten Anschluss für dienstliche Telefonate, können die auf den beruflichen Anteil entfallenden Aufwendungen nach § 3 Nummer 50 EStG steuerfrei erstattet werden. Hierzu gilt nach R 3.50 Absatz 2 der Lohnsteuerrichtlinien, dass | |

a. | die einzeln nachgewiesenen Aufwendungen für die dienstlichen Telefonate, | |

b. | aus Vereinfachungsgründen ohne Einzelnachweis bis zu 20 Prozent des Rechnungsbetrags, höchstens 20 Euro monatlich, oder | |

c. | anhand eines individuell berechneten Satzes | |

steuerfrei erstattet werden können. | ||

6.3.2 | Die eingereichten Rechnungen sowie die Abrechnungsunterlagen sind als Beleg zur Telefonkostenerstattung aufzubewahren. | |

6.3.3 | Telefonkostenerstattungen, die abweichend von diesen Regelungen vorgenommen werden, sind nicht nach § 3 Nummer 50 EStG steuerfrei und stellen daher steuerpflichtigen Arbeitslohn dar. Sie sind mit den monatlichen Bezügen zu versteuern und bei bestehender Beitragspflicht zu verbeitragen. Derartige Auszahlungen sind durch die Telefonkosten abrechnende Stelle der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR zur Versteuerung und bei bestehender Beitragspflicht zur Verbeitragung aufzugeben | |

6.3.4 | Im Übrigen wird auf Anlage 7 „Merkblatt zur Erstattung von dienstlichen Telefonkosten“ verwiesen. | |

6.4 | Meldung geldwerter Vorteile | |

6.4.1 | Zum Arbeitslohn gehören nicht nur Geldleistungen, die den Arbeitnehmenden im Rahmen ihrer Dienstverhältnisse zufließen, sondern auch Einnahmen in Geldeswert (z. B. freie Unterkunft, freie Verpflegung und andere unentgeltlich oder verbilligt überlassene Waren- und Dienstleistungen). In Abgrenzung zum Barlohn wird diese Form des Arbeitslohns auch als Sachbezug bzw. Sachlohn oder geldwerter Vorteil bezeichnet. Hierzu zählen u. a. geldwerte Vorteile aus der | |

a. | Überlassung eines Fahrzeugs, einer Wohnung oder anderer Gegenstände, | |

b. | Gewährung eines zinsverbilligten Darlehens, | |

c. | Gestellung von Mahlzeiten, | |

d. | Übernahme der Beiträge für die Architektenkammer oder Rechtsanwaltskammer, | |

e. | Übernahme der Startgebühr für Sportveranstaltungen (z. B. Firmenlauf), | |

f. | Übernahme der Aufwendungen oder Zuschüsse zu den Aufwendungen für ein Fahrsicherheitstraining. | |

6.4.2 | Der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR sind geldwerte Vorteile, die Arbeitnehmenden gewährt werden, zur Versteuerung und bei bestehender Beitragspflicht zur Verbeitragung aufzugeben. | |

6.5 | Amtszimmerentschädigung nach § 25 der Dienstwohnungsverordnung | |

Mit den Amtszimmerentschädigungen nach § 25 der Dienstwohnungsverordnung sollen auf pauschalierende Weise Reinigungskosten, Heizung und Stromkosten abgedeckt werden. Es handelt sich insoweit um pauschalen Auslagenersatz, der regelmäßig zu Arbeitslohn führt. Die Amtszimmerentschädigung ist der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR zu melden und zur Versteuerung und bei bestehender Beitragspflicht zur Verbeitragung aufzugeben. Sofern die angefallenen Aufwendungen einzeln nachgewiesen werden und entsprechend erstattet werden, liegt hingegen nach § 3 Nummer 50 EStG steuerfreier Auslagenersatz vor. | ||

6.6 | Selbstständige Tätigkeit, Aushilfskräfte, Aufwandsentschädigung, Übungsleiterfreibetrag, Ehrenamtsfreibetrag | |

6.6.1 | Selbstständige Tätigkeit | |

Sollen Personen für die Landeskirche entgeltlich tätig werden, ist zu prüfen, ob es sich um eine selbstständige Tätigkeit in Form einer Honorartätigkeit oder eines Werkvertrages oder ein abhängiges Beschäftigungsverhältnis handelt. Es ist daher | ||

in allen Fällen, in denen Personen eine Geldleistung für aufgewendete Zeit erhalten sollen, zunächst eine Anfrage an die Abteilung Personalverwaltung des Dezernats DAR zu richten und von dort eine Prüfung vorzunehmen, ob es sich um eine abhängige Beschäftigung handelt. Die Abteilung Personalverwaltung des Dezernats DAR klärt mit dem Fachdezernat und dem Hauptbereich die weitere Verfahrensweise. | ||

Die Meldung entsprechender Fälle an die Abteilung Personalverwaltung des Dezernats DAR muss rechtzeitig vor der Arbeitsaufnahme der Personen erfolgen. Der Meldung ist eine Tätigkeitsbeschreibung beizufügen. Im Übrigen wird auf Anlage 8 „Merkblatt zur Abgrenzung zwischen selbstständiger Tätigkeit und abhängiger Beschäftigung sowie Aushilfstätigkeiten, Nebentätigkeiten, Aufwandsentschädigungen und nebenberuflicher Beschäftigung“ verwiesen. Liegt eine selbstständige Tätigkeit vor, ist die selbstständig tätige Person auf Grund der umsatzsteuerlichen Regelungen verpflichtet, eine Rechnung auszustellen. Das Honorar wird auf Anweisung der jeweils beauftragenden Stelle durch die Finanzbuchhaltung ausgezahlt. Eine Barauszahlung des Honorars ist unzulässig. | ||

6.6.2 | Aushilfskräfte | |

Aushilfskräfte sind Personen, die in der Landeskirche als Ersatz oder zur Verstärkung für das Stammpersonal vorübergehend nur kurze Zeit beschäftigt werden. Die Aushilfskräfte sind für die Dauer ihrer | ||

Tätigkeit in den Betrieb eingebunden und weisungsgebunden. Sie sind daher grundsätzlich Arbeitnehmende. Dass die Beschäftigung nur kurze Zeit andauert, ist hierfür ohne Bedeutung. Die Beschäftigung erfolgt im Rahmen eines abhängigen Beschäftigungsverhältnisses über die Abteilung Personalverwaltung des Dezernats DAR. Vergütungen für Aushilfskräfte sind zwingend über die Abteilung Bezüge bzw. die Abteilung Versorgung des Dezernats DAR auszuzahlen. Eine Barauszahlung des Aushilfslohns oder der Vergütung ist unzulässig. Nehmen Arbeitnehmende neben ihrer eigentlichen Beschäftigung zusätzliche Aufgaben als Nebentätigkeiten oder Aushilfstätigkeiten für die Landeskirche wahr und erhalten sie hierfür eine Vergütung, ist diese Vergütung grundsätzlich zusammen mit den Bezügen zu versteuern. Der Abschluss eines Mini-Jobs ist in der Regel nicht zulässig. | ||

6.6.3 | Aufwandsentschädigungen | |

Steuerfreie Aufwandsentschädigungen im Sinne des § 3 Nummer 12 EStG liegen grundsätzlich nur dann vor, wenn durch die Entschädigung tatsächlich entstandene Aufwendungen, die steuerlich als Werbungskosten oder Betriebsausgaben abzugsfähig wären, erstattet werden. Entschädigungen für Zeitaufwand sind grund | ||

sätzlich nicht steuerfrei. Die Zahlung einer nach Steuerrecht möglichen Aufwandsentschädigung ist nur dann zulässig, wenn auch eine kirchliche Rechtsgrundlage für die Zahlung einer Aufwandsentschädigung besteht und die Aufwandsentschädigung als solche im Haushalt ausgewiesen ist. Die ehrenamtliche Tätigkeit in der Landeskirche zieht grundsätzlich die Unentgeltlichkeit dieser Tätigkeit nach sich. Sollte im Einzelfall die Zahlung einer Aufwandsentschädigung zulässig sein, wird diese auf Anweisung der jeweils beauftragenden Stelle durch die Finanzbuchhaltung ausgezahlt. Eine Barauszahlung der Aufwandsentschädigung ist unzulässig. | ||

6.6.4 | Übungsleiterfreibetrag § 3 Nummer 26 EStG | |

Einnahmen aus nebenberuflichen Tätigkeiten als Übungsleiterin bzw. Übungsleiter, Ausbilderin bzw. Ausbilder, Erzieherin bzw. Erzieher, Betreuerin bzw. Betreuer oder vergleichbaren nebenberuflichen Tätigkeiten, aus nebenberuflichen künstlerischen Tätigkeiten oder der nebenberuflichen Pflege alter, kranker Menschen oder Menschen mit Behinderungen im Dienst oder im Auftrag der Landeskirche zur Förderung gemeinnütziger, mildtätiger und kirchlicher Zwecke (§§ 52 bis 54 der Abgabenordnung) sind nach § 3 Nummer 26 EStG bis zur Höhe von insgesamt 3000 Euro im Jahr steuerfrei. Dieser Steuerfreibetrag kann bereits im Rahmen der Abrechnung der Vergütung berücksichtigt werden. Nebenberuflichkeit liegt vor, wenn die Tätigkeit – bezogen auf das Kalenderjahr – nicht mehr als ein Drittel der Arbeitszeit eines vergleichbaren Vollzeiterwerbs in Anspruch nimmt. Im Fall der zeitlichen Befristung einer Tätigkeit ist die Nebenberuflichkeit für den Zeitraum der Befristung zu prüfen. Eine typischerweise hauptberuflich ausgeübte Tätigkeit kann nicht wegen ihrer zeitlichen Befristung als nebenberuflich angesehen werden. Im Übrigen wird auf Anlage 8 „Merkblatt zur Abgrenzung zwischen selbstständiger Tätigkeit und abhängiger Beschäftigung sowie Aushilfstätigkeiten, Nebentätigkeiten, Aufwandsentschädigungen und nebenberuflicher Beschäftigung“ verwiesen. Durch die Person ist zu erklären, dass der Freibetrag nach § 3 Nummer 26 EStG nicht bereits durch eine andere Tätigkeit bzw. in welchem Umfang der Übungsleiterfreibetrag bereits in Anspruch genommen worden ist. Es ist die Erklärung aus Anlage 8 „Merkblatt zur Abgrenzung zwischen selbstständiger Tätigkeit und abhängiger Beschäftigung sowie Aushilfstätigkeiten, Nebentätigkeiten, Aufwandsentschädigungen und nebenberuflicher Beschäftigung“ zu verwenden. Die Erklärung ist als Beleg zum Lohnkonto zu nehmen. | ||

6.6.5 | Ehrenamtspauschale | |

Einnahmen aus nebenberuflichen Tätigkeiten im Dienst oder Auftrag der Landeskirche zur Förderung gemeinnütziger, mildtätiger und kirchlicher Zwecke (§§ 52 bis 54 der Abgabenordnung) sind nach § 3 Nummer 26a EStG bis zur Höhe von insgesamt 840 Euro im Jahr steuerfrei. Die Steuerbefreiung ist ausgeschlossen, wenn für die Einnahmen aus der Tätigkeit – ganz oder teilweise – eine Steuerbefreiung nach § 3 Nummer 12, 26 oder 26b gewährt wird. Im Übrigen wird auf die Ausführungen unter 6.6.4 sowie Anlage 8 „Merkblatt zur Abgrenzung zwischen selbstständiger Tätigkeit und abhängiger Beschäftigung sowie Aushilfstätigkeiten, Nebentätigkeiten, Aufwandsentschädigungen und nebenberuflicher Beschäftigung“ verwiesen. | ||

6.7 | Steuerabzug nach § 50a EStG für ausländische Kunstschaffende | |

6.7.1 | Erzielen im Ausland Ansässige Einkünfte, die durch im Inland ausgeübte künstlerische, sportliche, artistische, unterhaltende oder ähnliche Darbietungen erzielt werden, unterliegen diese Einkünfte dem Steuerabzug nach § 50a EStG. Der Steuerabzug beträgt 15 Prozent zuzüglich Solidaritätszuschlag. Die Steuer ist von der Bruttovergütung einzubehalten und an das Bundeszentralamt für Steuern abzuführen. | |

6.7.2 | Ein Steuerabzug unterbleibt, sofern die Einnahmen je Darbietung 250 Euro nicht übersteigen. Zu den Einnahmen gehören zusätzlich zur Vergütung ersetzte oder übernommene Reisekosten nur insoweit, als die Fahrt- und Übernachtungsauslagen die tatsächlichen Kosten und die Vergütungen für Verpflegungsmehraufwand die geltenden Pauschbeträge übersteigen. | |

6.7.3 | Die Abrechnungsunterlagen sind dem Bereich Rechnungswesen unverzüglich zur Verfügung zu stellen, damit die Steuer gegenüber dem Bundeszentralamt für Steuern angemeldet und an dieses abgeführt werden kann (siehe Anlage 9 „Merkblatt zu Auftritten ausländischer Kunstschaffender in Deutschland“). Bezüglich der umsatzsteuerlichen Auswirkungen wird auf 4.3.2 sowie Anlage 2 „Merkblatt zur Umkehr der Steuerschuldnerschaft (§13b UStG)“ verwiesen. | |

6.8 | Bewirtung von Arbeitnehmenden (Arbeitsessen, Geschäftsessen, Belohnungsessen, Bewirtungen anlässlich von Dienstreisen) | |

6.8.1 | Steuerlich ist zwischen Arbeits-, Geschäfts- und Belohnungsessen sowie Bewirtungen anlässlich von Dienstreisen zu differenzieren, die jeweils unterschiedliche steuerliche Folgen nach sich ziehen. Damit eine Qualifizierung von Arbeits-, Geschäfts- und Belohnungsessen vorgenommen werden kann, sind auf dem Bewirtungsbeleg oder der Anlage zum Bewirtungsbeleg die teilnehmenden Personen zu erfassen. Zudem ist ein Vermerk aufzunehmen, ob es sich um Dritte oder Arbeitnehmende handelt. Es wird auf Anlage 10 „Merkblatt zur Bewirtung von Arbeitnehmenden“ verwiesen. | |

6.8.2 | Notwendige Trinkgelder sind höchstens bis zehn Prozent des Rechnungsbetrags erstattungsfähig. | |

6.8.3 | Sofern die Bewirtung mit den tatsächlichen Kosten oder dem Sachbezugswert als Arbeitslohn zu erfassen ist, ist dieses der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR durch die abrechnende Stelle zur Versteuerung und bei bestehender Beitragspflicht zur Verbeitragung aufzugeben. | |

6.9 | Erstattung von Reisekosten | |

6.9.1 | Die nach der Rechtsverordnung über die Vergütung von Reisekosten bei Dienstreisen und über die Nutzung von Dienstfahrzeugen (Reisekostenverordnung – RkVO) in Verbindung mit dem Bundesreisekostengesetz gewährten Reisekostenvergütungen sind nach § 3 Nummer 13 EStG steuerfrei. | |

6.9.2 | Insbesondere folgende Zahlungen an Arbeitnehmende stellen steuerpflichtigen Arbeitslohn dar und sind der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR zur Versteuerung und bei bestehender Beitragspflicht zur Verbeitragung aufzugeben: | |

a. | Mitnahmeentschädigungen nach § 3 Absatz 2 Reisekostenverordnung, | |

b. | Erstattung von BahnCards, die sich nicht vollständig durch dienstliche Fahrten amortisiert haben. | |

Es wird auf Anlage 11 „Merkblatt zur Erstattung von Reisekosten“ hingewiesen. | ||

6.10 | Betriebsveranstaltungen | |

6.10.1 | Betriebsveranstaltungen sind Veranstaltungen mit geselligem Charakter, bei denen die Teilnahme allen Arbeitnehmenden offen steht, z. B. Betriebsausflug, Adventsfeier, Sommerfest, Ehemaligentreffen. Es ist unerheblich, ob die Veranstaltung von einer Dienststellenleitung oder Mitarbeitervertretung durchgeführt wird. Steuerlich führen bis zu zwei Betriebsveranstaltungen pro Jahr nicht zu Arbeitslohn, soweit die Aufwendungen den Betrag von 110 Euro je Betriebsveranstaltung und Teilnehmenden nicht übersteigen. Die übrigen Betriebsveranstaltungen führen zu Arbeitslohn. | |

6.10.2 | Werden mehrere Betriebsveranstaltungen durchgeführt, ist zu entscheiden, welche Betriebsveranstaltungen als übliche Betriebsveranstaltungen durchgeführt werden. Für diese wird die Freibetragsregelung in Anspruch genommen. Die Aufwendungen für die übrigen Betriebsveranstaltungen führen zu Arbeitslohn und sind zu versteuern. Die entsprechenden Beträge sind der Abteilung Bezüge des Dezernats DAR zur Versteuerung aufzugeben. Die Entscheidung sowie die Meldung obliegen für die Betriebsveranstaltungen

| |

6.10.3 | Die Lohnsteuer wird durch die Abteilung Bezüge des Dezernats DAR nach § 40 Absatz 2 Nummer 2 EStG mit einem Pauschalsteuersatz von 25 Prozent erhoben. Die Pauschalierung der Lohnsteuer löst die Beitragsfreiheit in der Sozialversicherung aus. | |

6.10.4 | Im Übrigen wird auf Anlage 12 „Merkblatt zur Behandlung von Betriebsveranstaltungen“ hingewiesen. | |

6.11 | Typische Berufskleidung; Dienstkleidung der Fahrerinnen und Fahrer der Bischöfinnen, der Bischöfe und der Präsidentin bzw. des Präsidenten; Talargeld | |

6.11.1 | Die typische Berufskleidung, die die Landeskirche ihren Arbeitnehmenden unentgeltlich oder verbilligt überlässt, ist nach § 3 Nummer 31 EStG steuerfrei. Zur typischen Berufskleidung gehören Kleidungsstücke, die als Arbeitsschutzkleidung auf die jeweils ausgeübte Berufstätigkeit zugeschnitten sind oder nach ihrer z. B. uniformartigen Beschaffenheit der dauerhaft angebrachten Kennzeichnung durch Firmenemblem objektiv eine berufliche Funktion erfüllen, wenn ihre private Nutzung so gut wie ausgeschlossen ist. Bürgerliche Kleidung stellt keine typische Berufskleidung dar. | |

6.11.2 | Die Fahrerinnen und Fahrer der Bischöfinnen, der Bischöfe und der Präsidentin bzw. des Präsidenten wird eine übertarifliche Zulage in Höhe von 500 Euro jährlich zur Beschaffung von „Dienstkleidung“ gewährt. Die „Dienstkleidung“ der Fahrerinnen und Fahrer stellt keine typische Berufsbekleidung dar. Die Zulage ist der Abteilung Bezüge zur Versteuerung und Verbeitragung aufzugeben. | |

6.11.3 | Der Talar der Pastorinnen und Pastoren stellt hingegen typische Berufskleidung in diesem Sinne dar. Das an die Vikarinnen und Vikare gezahlte Talargeld ist gleichwohl als Arbeitslohn zu erfassen, da dieses ohne Nachweis der tatsächlichen Kosten ausgezahlt wird und damit nicht ausgeschlossen werden kann, dass die Zahlung die tatsächlichen Kosten übersteigt. Das Talargeld ist daher der Abteilung Bezüge des Dezernats DAR zur Versteuerung und im Falle der Beitragspflicht zur Verbeitragung aufzugeben. | |

6.12 | Entschädigung der Mitglieder der Kirchengerichte oder ähnliche Entschädigungen | |

Erhalten Arbeitnehmende der Landeskirche als Mitglied des Kirchengerichts eine Entschädigung, stellt diese Entschädigung Arbeitslohn dar und ist der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR zur Versteuerung und im Falle der Beitragspflicht zur Verbeitragung zu melden. Dieses gilt entsprechend für andere vergleichbare Zahlungen landeskirchlicher Einrichtungen an Arbeitnehmende der Landeskirche. | ||

6.13 | Nutzung der Dienstkraftfahrzeuge | |

6.13.1 | Für Dienstkraftfahrzeuge ist nach § 6 Absatz 2 der Reisekostenverordnung ein Fahrtenbuch zu führen. Es ist durch die das Dienstfahrzeug unterhaltende Stelle zehn Jahre aufzubewahren. Für jede Dienstfahrt sind einzutragen: Datum, Uhrzeit und Kilometerstand zu Beginn und am Ende der Dienstfahrt, Reiseziel und bei Umwegen auch die Reiseroute, Reisezweck und aufgesuchte Personen oder Institutionen, die zurückgelegten Kilometer sowie der Name der Person, die das Fahrzeug benutzt. | |

6.13.2 | Die Privatnutzung der Dienstfahrzeuge des Fahrzeugpools ist verboten. Die Fahrtenbücher sind dahingehend regelmäßig durch die das Dienstfahrzeug unterhaltende Stelle zu überprüfen. Die Privatnutzung eines Dienstfahrzeugs des Fahrzeugpools im Einzelfall aus gewichtigen Gründen bedarf der vorherigen Einwilligung der das Dienstfahrzeug unterhaltenden Stelle. An die das Dienstfahrzeug unterhaltende Stelle ist nach § 6 Absatz 4 Satz 2 der Reisekostenverordnung eine Wegstreckenentschädigung nach § 3 Absatz 1 der Reisekostenverordnung zu zahlen. Durch die das Dienstfahrzeug unterhaltende Stelle ist zu prüfen, ob die Wegstreckenentschädigung die Kosten des Dienstfahrzeugs abdeckt. Ergeben sich höhere Kosten des Dienstfahrzeugs, ist der Differenzbetrag durch die den Dienstwagen verwaltende Stelle der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR zur Versteuerung und im Falle der Beitragspflicht zur Verbeitragung aufzugeben. | |

6.13.3 | Wird Arbeitnehmenden nach § 6 Absatz 3 der Reisekostenverordnung ein Dienstfahrzeug zur dauerhaften Verwendung auch zur privaten Nutzung zugewiesen, ist der aus der Privatnutzung resultierende geldwerte Vorteil der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR zur Versteuerung und im Falle der Beitragspflicht zur Verbeitragung zu melden. Sollte grundsätzlich ein Privatnutzungsverbot ausgesprochen sein, ist dieses durch die das Dienstfahrzeug unterhaltende Stelle zu überwachen. Hierzu ist zwingend ein Fahrtenbuch zu führen. Sollte kein Privatnutzungsverbot ausgesprochen sein und eine Privatnutzung nicht erfolgen, ist dieses durch Führen eines Fahrtenbuches nachzuweisen. Die Fahrtenbücher sind regelmäßig durch die das Dienstfahrzeug unterhaltende Stelle zu überprüfen und auszuwerten. Sie sind zehn Jahre aufzubewahren. Etwaige geldwerte Vorteile sind der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR durch die den Dienstwagen verwaltende Stelle zur Versteuerung und im Falle der Beitragspflicht zur Verbeitragung aufzugeben. | |

6.13.4 | Im Übrigen wird auf Anlage 13 „Merkblatt zur Überlassung eines Dienstwagens“ verwiesen. | |

6.14 | Preisgelder, Verlosungen Erhalten Arbeitnehmende einen Preis für ihre Arbeit, ist dies steuerpflichtiger Arbeitslohn, wenn der Preis im ursächlichen Zusammenhang mit dem Arbeitsverhältnis steht. Preise an Arbeitnehmende aus einem Ideenwettbewerb stellen regelmäßig Arbeitslohn dar. Erhalten Arbeitnehmende im Rahmen einer betriebsintern veranstalteten Verlosung einen Preis, so ist dieser Preis ein steuer- und beitragspflichtiger geldwerter Vorteil. Preise gehören hingegen nicht zum steuerpflichtigen Arbeitslohn, wenn der Preis eine Würdigung des Gesamtschaffens darstellt. Erhält beispielsweise eine Wissenschaftlerin bzw. ein Wissenschaftler den Nobelpreis, ist von einer solchen Würdigung des Gesamtschaffens auszugehen. Mit dem Preis wird nicht direkt die berufliche Leistung der Preisträgerin bzw. des Preisträgers gewürdigt, sondern vielmehr ihre bzw. seine Persönlichkeit. | |

6.15 | Überlassung von Fahrrädern | |

Werden Arbeitnehmenden betriebliche Fahrräder überlassen, ist durch die überlassende Stelle zu prüfen, ob hierdurch ein geldwerter Vorteil entsteht. Ein betriebliches Fahrrad liegt dann vor, wenn der Arbeitgeber Eigentümer bzw. | ||

6.15.1 | Leasingnehmer oder Mieter des Fahrrades ist. Wirtschaftliches Eigentum der Arbeitnehmenden ist schädlich. Wirtschaftliches Eigentum der Arbeitnehmenden liegt vor, wenn Arbeitnehmende im Innenverhältnis die wesentlichen Rechte und Pflichten des Leasingnehmers haben und sie allein die Gefahr und Haftung für Instandhaltung, Sachmängel, Untergang und Beschädigung treffen. Wird durch die Arbeitgebenden für das Fahrrad eine Versicherung abgeschlossen und treten die Arbeitgebenden als Versicherungsnehmende auf und wälzen sie im Innenverhältnis die Kosten für Versicherung auf die Arbeitnehmenden ab, handelt es sich im Ergebnis um ein betriebliches Fahrrad. | |

6.15.2 | Nach § 3 Nummer 37 EStG sind zusätzlich zum ohnehin geschuldeten Arbeitslohn vom Arbeitgebenden gewährte Vorteile für die Überlassung eines betrieblichen Fahrrads, das keiner Kennzeichnungs- und Versicherungspflicht unterliegt, steuerfrei. Das Zusätzlichkeitserfordernis ist insbesondere im Falle der Überlassung des betrieblichen Fahrrads im Wege der Gehaltsumwandlung nicht erfüllt, sodass die Steuerbefreiung in diesen Fällen ausscheidet. | |

6.15.3 | Kommt die Steuerbefreiung für die Überlassung des betrieblichen Fahrrads, das keiner Kennzeichnungs- und Versicherungspflicht unterliegt, nach § 3 Nummer 37 EStG nicht zum Tragen (z. B. da das betriebliche Fahrrad im Wege der Gehaltsumwandlung überlassen wird), sind die gleich lautenden Erlasse der obersten Finanzbehörden der Länder vom 9. Januar 2020 (BStBl. I 2020 S. 174) in der jeweils geltenden Fassung zu beachten. | |

a. | Wird das betriebliche Fahrrad erstmals nach dem 31. Dezember 2018 und vor dem 1. Januar 2031 überlassen, wird seit dem 1. Januar 2020 als monatlicher Durchschnittswert der privaten Nutzung ein Prozent des auf volle 100 Euro abgerundeten Viertels der unverbindlichen Preisempfehlung des Herstellers im Zeitpunkt der Inbetriebnahme des Fahrrads einschließlich der Umsatzsteuer festgesetzt. | |

b. | Wurde das betriebliche Fahrrad bereits vor dem 1. Januar 2019 Arbeitnehmenden überlassen, wird als monatlicher Durchschnittswert – auch im Falle des Wechsels der Nutzenden – der privaten Nutzung ein Prozent der auf volle 100 Euro abgerundeten unverbindlichen Preisempfehlung des Herstellers im Zeitpunkt der Inbetriebnahme des Fahrrads einschließlich der Umsatzsteuer festgesetzt. | |

6.15.4 | Wird ein betriebliches Fahrrad überlassen, das der Kennzeichnungs- und Versicherungspflicht unterliegt, handelt es sich steuerlich um die Überlassung eines Kraftfahrzeuges. Für die Überlassung zu privaten Fahrten gelten die unter 6.13 dargestellten Grundsätze entsprechend. | |

6.15.5 | Etwaige geldwerte Vorteile sind der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR durch die überlassende Stelle zur Versteuerung und im Falle der Beitragspflicht zur Verbeitragung aufzugeben. Die Sachbezugsfreigrenze kommt nicht zum Tragen. | |

6.15.6 | Zuschüsse von Arbeitgebenden zur Anschaffung eines Fahrrades durch die Arbeitnehmenden stellen in voller Höhe Arbeitslohn dar und sind der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR durch die gewährende Stelle zur Versteuerung und im Falle der Beitragspflicht zur Verbeitragung aufzugeben. | |

6.16 | Gewährung von Vergütungen für Vakanzverwaltung | |

6.16.1 | Erhalten Pastorinnen und Pastoren eine Vergütung für eine Vakanzverwaltung im Sinne der Vertretungskostenverordnung, sind diese Vergütungen durch die gewährende Stelle der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR zur Versteuerung und bei bestehender Beitragspflicht zur Verbeitragung aufzugeben. | |

6.16.2 | Erhalten Pastorinnen und Pastoren im Ruhestand, deren Versorgungsbezüge durch die Abteilung Versorgung des Dezernats DAR ausgezahlt werden, eine Vergütung für eine Vakanzverwaltung im Sinne der Vertretungskostenverordnung, sind diese Vergütungen durch die gewährende Stelle der Abteilung Versorgung des Dezernats DAR zur Versteuerung aufzugeben. | |

6.16.3 | Erhalten Pastorinnen und Pastoren im Ruhestand, deren Versorgungsbezüge durch die Evangelische Ruhegehaltskasse Darmstadt ausgezahlt werden, eine Vergütung für eine Vakanzverwaltung im Sinne der Vertretungskostenverordnung, sind diese Vergütungen durch die gewährende Stelle zu versteuern. | |

6.17 | Überlassung von Wohnungen | |

6.17.1 | Die verbilligte Überlassung der Dienstwohnung durch Arbeitgebende an Arbeitnehmende führt zu einem geldwerten Vorteil, der den Arbeitnehmenden im Rahmen des Dienstverhältnisses zufließt. Dieser geldwerte Vorteil ist als Sachbezug nach § 8 Absatz 2 EStG mit dem Unterschiedsbetrag zwischen dem um übliche Preisnachlässe geminderten üblichen Endpreis am Abgabeort und dem Betrag, den die Arbeitnehmenden zu entrichten haben, anzusetzen. | |

Der um übliche Preisnachlässe geminderte übliche Endpreis am Abgabeort ist der ortsübliche Mietwert (= steuerlicher Mietwert). Als ortsüblicher Mietwert ist die Miete anzusetzen, die für eine nach Art, Größe, Ausstattung, Beschaffenheit und Lage vergleichbare Wohnung üblich ist (Vergleichsmiete). | ||

6.17.2 | Für die Bewertung der Dienstwohnungen der Pastorinnen und Pastoren wurde ein besonderes Verfahren entwickelt. Insoweit wird auf Anlage 14 „Merkblatt zur lohnsteuerlichen Bewertung der kirchlichen Dienstwohnungen der Pastorinnen und Pastoren im Bereich der Nordkirche“ verwiesen. Die geldwerten Vorteile sind durch die die Wohnung überlassende Stelle der Abteilung Bezüge bzw. der Abteilung Versorgung des Dezernats DAR zur Versteuerung und bei bestehender Beitragspflicht zur Verbeitragung mitzuteilen. | |

6.18 | Stipendien | |

Stipendien können nach § 3 Nummer 11 EStG als Beihilfen zur Förderung der Wissenschaft oder nach § 3 Nummer 44 EStG als Stipendien zur Förderung der Forschung oder Förderung der wissenschaftlichen oder künstlerischen Ausbildung oder Fortbildung unter den dort genannten weiteren Voraussetzungen steuerfrei gewährt werden. Sollen aus Mitteln der Landeskirche Stipendien vergeben werden, sind hierfür Vergaberichtlinien aufzustellen. Diese Richtlinien sind dem Bereich StMM zur Verfügung zu stellen, damit beim zuständigen Finanzamt eine Anrufungsauskunft zur steuerlichen Behandlung der Stipendien eingeholt werden kann. Die Landeskirche gewährt auf Grundlage der Prüfungs- und Promotionsförderungsverordnung Prüfungsvorbereitungsstipendien sowie Promotionsstipendien. Die Prüfungsvorbereitungsstipendien sind nach § 3 Nummer 11 EStG, die Promotionsstipendien nach § 3 Nummer 44 EStG steuerfrei. | ||

7 | Sonstige staatliche Steuern | |

7.1 | Grundsteuer | |

7.1.1 | Die Grundsteuer ist eine Steuer auf das Eigentum sowie auf Erbbaurechte an Grundstücken. Grundbesitz kirchlicher Körperschaften, der für Zwecke der religiösen Unterweisung, der Wissenschaft, des Unterrichts, der Erziehung oder für Zwecke der eigenen Verwaltung benutzt wird oder eine Dienstwohnung der Geistlichen darstellt, ist grundsätzlich von der Grundsteuer befreit. | |

7.1.2 | Für die Landeskirche fällt Grundsteuer an, wenn Objekte, die aufgrund der kirchlichen Nutzung grundsätzlich steuerbefreit sind, an Dritte vermietet oder verpachtet werden. In diesen Fällen besteht eine Meldepflicht gegenüber der Steuerverwaltung sowie der Kommune als Steuergläubigerin. | |

7.1.3 | Die Erklärung zur Feststellung der Grundsteuerwerte ist für die Liegenschaften der Landeskirche durch die Abteilung Gebäudemanagement des Dezernats F zu erstellen und abzugeben. | |

7.2 | Grunderwerbsteuer Der Grunderwerbsteuer unterliegen insbesondere Grundstücksübertragungen sowie die Einräumung von Erbbaurechten. Grundstücksübertragungen sowie die Einräumung von Erbbaurechten bedürfen in der Regel zu ihrer Wirksamkeit der notariellen Beurkundung. Die jeweiligen Vertragsparteien schulden die Grunderwerbsteuer und haften gesamtschuldnerisch. Die Erwerbs- und Rechtsvorgänge sind dem zuständigen Finanzamt anzuzeigen. Im Falle der notariellen Beurkundung eines Erwerbsvorgangs obliegt die Anzeigepflicht dem Notariat. Sofern eine Grundstücksübertragung durch Rechtsakt erfolgt, ohne dass es einer notariellen Beurkundung bedarf (z. B. Fusion von kirchlichen Körperschaften), obliegt den am Erwerbsvorgang Beteiligten die Anzeigepflicht gegenüber dem Finanzamt. | |

7.3 | Rennwett-/Lotteriesteuer | |

7.3.1 | Öffentliche Lotterien und Ausspielungen, worunter auch eine Tombola fällt, dürfen nur mit Erlaubnis der jeweils zuständigen Behörde veranstaltet werden. Zuständig ist in der Regel die politische Gemeinde. Eine „öffentliche Ausspielung“ ist gegeben, wenn sich außenstehende Dritte daran beteiligen können. | |

7.3.2 | Von der Lotteriesteuer sind nach § 28 des Rennwett- und Lotteriesteuergesetzes von den zuständigen inländischen Behörden erlaubte öffentliche Lotterien und Ausspielungen befreit, | |

a. | bei denen der Gesamtbetrag der geleisteten Teilnahmeentgelte den Wert von 1000 Euro nicht übersteigt oder | |

b. | bei denen der Gesamtbetrag der geleisteten Teilnahmeentgelte einer öffentlichen Lotterie oder Ausspielung zu ausschließlich gemeinnützigen, mildtätigen oder kirchlichen Zwecken den Wert von 40 000 Euro nicht übersteigt | |

und der Reinertrag für die genannten Zwecke verwandt wird. | ||

7.3.3 | Erlöse aus dem Losverkauf sind umsatzsteuerpflichtig. In diesem Fall greift der ermäßigte Steuersatz von zurzeit 7 Prozent (§ 12 Absatz 2 Nummer 8 a UStG). Dies gilt auch, wenn eine Tombola (vgl. 7.3.1) im Rahmen eines Zweckbetriebs nach § 68 Nummer 6 AO durchgeführt wird. | |

7.4 | Erbschaft- und Schenkungsteuer | |

7.4.1 | Zuwendungen an inländische Religionsgesellschaften des öffentlichen Rechts sind gem. § 13 Absatz 1 Nummer 16 des Erbschaftsteuer- und Schenkungsteuergesetzes von der Erbschaft- und Schenkungsteuer befreit. Es ist dabei unerheblich, ob die Zuwendung unter Lebenden oder von Todes wegen erfolgt. Es besteht eine Anzeigepflicht gegenüber dem für die Verwaltung der Erbschaftsteuer zuständigen Finanzamt. | |

7.4.2 | Nach § 13 Absatz 1 Nummer 19 des Erbschaftsteuer- und Schenkungsteuergesetzes sind insbesondere Leistungen von Religionsgemeinschaften an Personen in Ansehung der Beeinträchtigung ihrer körperlichen oder seelischen Unversehrtheit, insbesondere aufgrund sexuellen Missbrauchs, durch Handlungen von Personen, die für die Religionsgemeinschaft oder für eine ihr über-, neben- oder nachgeordnete Einrichtung tätig sind oder waren, von der Erbschaft- und Schenkungsteuer befreit, wenn die Leistungen in einem geordneten Verfahren gewährt werden, das allen betroffenen Personen offensteht. Für die gewährende Stelle besteht eine Anzeigepflicht gegenüber dem für die Erhebung der Erbschaft- und Schenkungsteuer zuständigen Finanzamt. Die Anzeige ist mit einer Bestätigung des Leistenden zu verbinden, dass die Voraussetzungen zur Steuerbefreiung erfüllt sind. | |

7.5 | Weitere Steuern Sofern im Einzelfall andere Steuerarten betroffen sein sollten, ist der Bereich StMM hinzuzuziehen. | |

8 | Nachschlagewerk (Steuer-Wiki) | |

8.1 | Inhalte Durch den Bereich StMM wird ein Steuer-Wiki eingerichtet. Das Steuer-Wiki enthält Hinweise zu steuerlich relevanten Sachverhalten, die dauerhaft von Bedeutung sind (z. B. weitere Erläuterungen, Schulungsunterlagen, Rundverfügungen). | |

8.2 | Anwendung Das Steuer-Wiki ist unter https://arbeitsstelle-it.nordkirche.de abgebildet. Die Arbeitnehmenden der landeskirchlichen Ebene haben einen lesenden Zugriff und können die Dokumente herunterladen. Der Bereich StMM stellt die Zugangsdaten zur Verfügung. | |

8.3 | Aktualisierung Nur der Bereich StMM ist berechtigt, Dateien hochzuladen, zu ändern oder wieder zu löschen. Gleichzeitig wird durch das System festgehalten, wann ein Dokument hochgeladen wurde. | |

9 | Inkrafttreten | |

* | ||

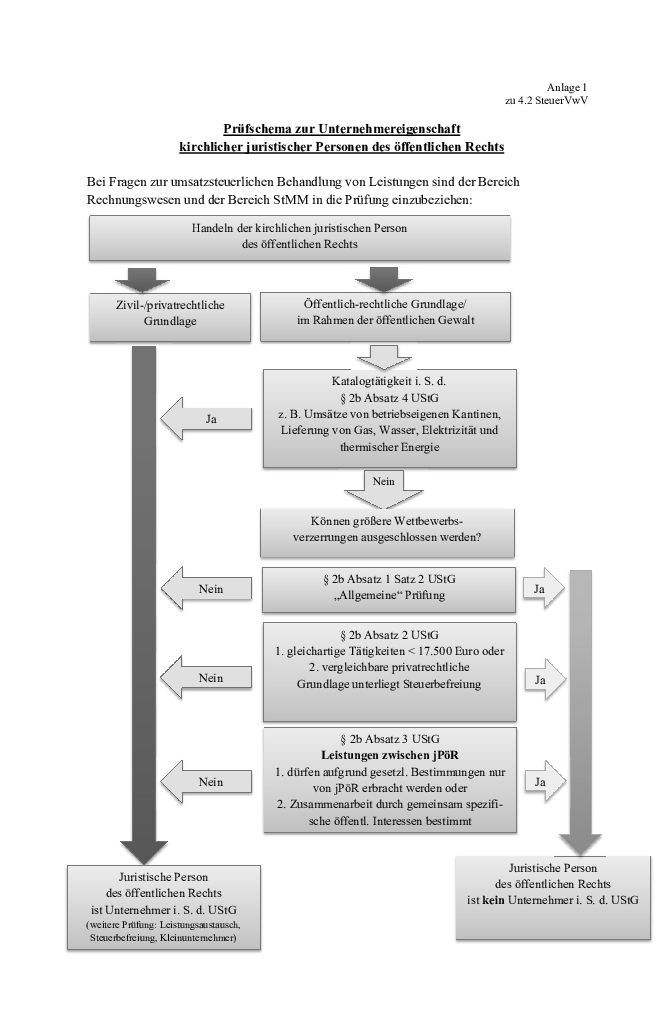

Anlage 1

zu 4.2 SteuerVwV

Merkblatt zur Unternehmereigenschaft

kirchlicher juristischer Personen des öffentlichen Rechts

kirchlicher juristischer Personen des öffentlichen Rechts

Die Unternehmereigenschaft von kirchlichen juristischen Personen des öffentlichen Rechts (jPöR, z. B. Landeskirche, Kirchenkreis, Kirchengemeinde) richtet sich nach § 2 Absatz 1 sowie § 2b UStG.

Tätigkeiten auf zivilrechtlicher bzw. privatrechtlicher Grundlage

Die Unternehmereigenschaft kommt immer dann zum Tragen, wenn eine jPöR Leistungen auf zivilrechtlicher bzw. privatrechtlicher Grundlage erbringt, und zwar unabhängig von der Frage, ob die Tätigkeit dem Grunde nach dem hoheitlichen oder dem wirtschaftlichen Betätigungsfeld zuzurechnen ist. Sie wird unter denselben Bedingungen tätig wie private Mitbewerbende, sodass eine Nicht-Besteuerung zu Wettbewerbsverzerrungen führen könnte. Sie soll damit auch im Vergleich zu Privaten vergleichbar besteuert werden. Im weiteren Verfahren ist zu prüfen, ob die erbrachte Leistung insgesamt steuerbar und steuerpflichtig ist. Auch die kirchlichen Körperschaften können bei Vorliegen der entsprechenden Voraussetzungen die Steuerbefreiungen nach § 4 Umsatzsteuergesetz in Anspruch nehmen.

Tätigkeiten im Rahmen der öffentlichen Gewalt

Ausnahmen von der Besteuerung sind möglich, wenn die jPöR im Rahmen der öffentlichen Gewalt tätig wird. Nach § 2b UStG gilt für die jPöR die Unternehmereigenschaft nicht, soweit sie Tätigkeiten ausübt, die ihr im Rahmen der öffentlichen Gewalt obliegen. Es ist dabei unerheblich, ob ggf. im Zusammenhang mit diesen Tätigkeiten Zölle, Gebühren, Beiträge oder sonstige Abgaben erhoben werden, allerdings darf eine solche Ausnahme von der Besteuerung nicht zu größeren Wettbewerbsverzerrungen führen.

Kirchliche jPöR werden nur dann im Rahmen öffentlicher Gewalt tätig, wenn sie ihre Tätigkeit aufgrund einer (kirchlichen) öffentlich-rechtlichen Sonderregelung (z. B. Gesetze, Rechtsverordnungen, Satzungen, öffentlich-rechtliche Verträge, Verwaltungsvereinbarungen usw.) ausüben. Derartige öffentlich-rechtliche Sonderregelungen bestehen beispielsweise in den Bereichen, in denen den staatlichen Rechten vergleichbare Hoheitsrechte bestehen. Dies betrifft z. B. das Recht zur Steuererhebung, die Rechtsetzungsautonomie oder die Diensther-renfähigkeit. Wesen des Tätigwerdens auf Grundlage einer öffentlich-rechtlichen Sonderregelung ist, dass ein Über- bzw. Unterordnungsverhältnis besteht und die kirchliche jPöR ihren Anspruch bzw. ihre Maßnahme ggf. im Verwaltungszwangsverfahren durchsetzen kann.

Ausschluss von Wettbewerbsverzerrungen

Grundsätzlich ist die Frage zu klären, ob die Nicht-Besteuerung der Tätigkeit der kirchlichen jPöR zu größeren Wettbewerbsverzerrungen führt. In § 2b UStG sind Regelfälle normiert, in denen diese Nicht-Besteuerung zu keinen größeren Wettbewerbsverzerrungen führt und damit die Umsatzbesteuerung entfällt:

• § 2b Absatz 2 Nummer 1 UStG

Umsatz aus vergleichbaren Tätigkeiten übersteigt voraussichtlich 17 500 Euro nicht

Umsatz aus vergleichbaren Tätigkeiten übersteigt voraussichtlich 17 500 Euro nicht

In § 2b Absatz 2 Nummer 1 UStG wird davon ausgegangen, dass immer dann, wenn die Umsätze einer jPöR weniger als 17 500 Euro betragen, eine Wettbewerbsverzerrung von vorneherein nicht in Betracht kommt. In diesen Fällen wird die Unternehmereigenschaft der jPöR verneint und eine Umsatzbesteuerung scheidet aus. Anders als in der Kleinunternehmerregelung nach § 19 UStG, die alle Tätigkeiten eines Unternehmens einbezieht, werden hier jedoch nur „gleichartige“ Tätigkeiten jeweils zusammen betrachtet, sodass die jPöR die Umsatzgrenze von 17 500 Euro mehrfach in Anspruch nehmen kann, wenn sie aus verschiedenen Tätigkeitsbereichen Umsätze erzielt. Dabei ist jedoch zu beachten, dass diese Umsätze jeweils im Rahmen der öffentlichen Gewalt erbracht werden müssen.

Gleichartig sind Tätigkeiten nach Auffassung des Bundesfinanzministeriums, wenn sie aus Sicht von Durchschnittsverbrauchenden dieselben Bedürfnisse befriedigen. Zur Prüfung der Umsatzgrenze müssen gleichartige Tätigkeiten zusammengefasst werden. So muss die jPöR zu Beginn des Kalenderjahres den zu erwartenden Jahresumsatz aus gleichartigen Tätigkeiten schätzen (Prognose). Dieser Betrag ist maßgebend, auch wenn der tatsächliche Umsatz die Grenze von 17 500 Euro übersteigt. Nimmt die jPöR die betreffende Tätigkeit im Laufe des Kalenderjahres neu auf, ist allein der geschätzte Umsatz des laufenden Kalenderjahres maßgeblich. Eine Umrechnung auf einen fiktiven Jahresumsatz ist nicht notwendig.

Beispiel:

Die Landeskirche erbringt auf Grundlage eines Gesetzes oder einer Satzung die Personalsachbearbeitung für die verbeamteten Personen auf Kirchenkreisebene. Die Abrechnung erfolgt auf Grundlage einer Gebührensatzung. Die Einnahmen aus dieser Tätigkeit betragen jährlich 10 000 Euro.

Die Landeskirche wird nicht unternehmerisch tätig, da sie auf öffentlich-rechtlicher Grundlage tätig wird und die Einnahmen aus der Tätigkeit den Betrag in Höhe von 17 500 Euro jährlich nicht übersteigen.

• § 2b Absatz 2 Nummer 2 UStG

Vergleichbare Leistungen Privater sind steuerbefreit

Vergleichbare Leistungen Privater sind steuerbefreit

Größere Wettbewerbsverzerrungen sollen dann nicht vorliegen, wenn andere Unternehmen für diese Leistung eine Steuerbefreiung nutzen können. Denn auf Grund der Steuerbefreiung fällt auch für die vergleichbare Leistung im Ergebnis keine Umsatzsteuer an. Die Nicht-Besteuerung der jPöR löst damit keine größeren Wettbewerbsverzerrungen aus.

Hierunter fallen z. B. Leistungen im Bereich der Bildung nach § 4 Nummer 21 und 22 UStG, Krankenhausumsätze nach § 4 Nummer 14 UStG oder die Nutzungsüberlassung von Grundstücken und Gebäuden nach § 4 Nummer 12 UStG (soweit nicht an einen Unternehmenden vermietet wird).

Aber auch hier gilt, dass die Leistungen auf öffentlich-rechtlicher Grundlage erbracht werden müssen. Werden die Leistungen auf privatrechtlicher Grundlage erbracht, findet § 2b UStG keine Anwendung. Es gelten die allgemeinen Regelungen zur Feststellung der Unternehmereigenschaft. Die kirchliche Körperschaft wäre daher unternehmerisch tätig, allerdings könnte sie bei Vorliegen der jeweiligen Voraussetzungen die Steuerbefreiung für sich beanspruchen.

Die unterschiedlichen Handlungsformen führen damit zwar dem Grunde nach zu dem Ergebnis, dass keine Umsatzsteuer anfällt. Allerdings führen sie zu unterschiedlichen Deklarationspflichten:

Wird die Leistung auf öffentlich-rechtlicher Grundlage erbracht, ist die Körperschaft nicht unternehmerisch tätig, das heißt, sie muss keine Umsatzsteuererklärung einreichen und die Umsätze damit nicht erklären.

Wird die Leistung auf privatrechtlicher Grundlage erbracht, trifft die Unternehmereigenschaft auf die Körperschaft zu und sie ist zur Abgabe von Umsatzsteuererklärungen und Umsatzsteuervoranmeldungen verpflichtet.

Beispiel:

Ein Hauptbereich führt Bildungsleistungen in Form von Kursen wissenschaftlicher und belehrender Art durch. Für die Kurse wurde eine Gebührensatzung erlassen und die Kurse werden mittels Gebührenbescheid abgerechnet.

Würde der Hauptbereich (privatrechtliche) Leistungsentgelte verlangen, würde die Leistung nach § 4 Nummer 22 Buchstabe a UStG steuerfrei sein. Da eine Steuerbefreiung zum Tragen kommt, führt die Nichtbesteuerung im Falle des Tätigwerdens auf öffentlich-rechtlicher Grundlage nicht zu Wettbewerbsverzerrungen, sodass die Landeskirche in diesem Fall nicht Unternehmerin ist.

Hinweis:

Zu beachten ist jedoch, dass eine Gebührensatzung vorliegen und eine Abrechnung mittels Gebührenbescheid erfolgen muss. Dieses ist sehr aufwändig. In der Praxis werden für diese Sachverhaltskonstellationen daher Leistungsentgelte vereinbart und abgerechnet werden. Die Steuerbefreiung kann genutzt werden. Die Umsätze sind jedoch gegenüber dem Finanzamt zu erklären. Die Steuerbefreiung umfasst nur die eigentliche Kursgebühr, Unterkunft und Verpflegung sind grundsätzlich steuerpflichtig.

• § 2b Absatz 3 Nummer 1 UStG

Leistungserbringung zwischen juristischen Personen des öffentlichen Rechts aufgrund gesetzlicher Bestimmungen

Leistungserbringung zwischen juristischen Personen des öffentlichen Rechts aufgrund gesetzlicher Bestimmungen

Nach § 2b Absatz 3 Nummer 1 UStG liegt bei einer Leistung an eine andere jPöR immer dann keine Wettbewerbsverzerrung vor, wenn die Leistung aufgrund gesetzlicher Bestimmungen nur von einer jPöR erbracht werden darf. Gesetzliche Bestimmung in diesem Sinne ist ausdrücklich auch die besondere Rechtsetzung der Kirchen. Dürfen kirchliche jPöR bestimmte Leistungen nur von (anderen) jPöR in Anspruch nehmen, gibt es insofern keinen Wettbewerb mit privaten Angeboten und die jPöR ist dementsprechend nicht unternehmerisch tätig.

Leistungen, die eine jPöR mangels einer entgegenstehenden gesetzlichen Regelung allerdings auf dem freien Markt beziehen kann und darf (z. B. Beratungsleistungen u. a.), werden dementsprechend nicht von § 2b Absatz 3 Nummer 1 UStG erfasst.

Beispiel:

Aufgrund des Kirchenkreisverwaltungsgesetzes sind die Kirchenkreise verpflichtet, bestimmte Verwaltungsaufgaben in verschiedenen Verwaltungsbereichen für die Kirchengemeinden zu erbringen. Die Kirchengemeinden sind verpflichtet, diese Leistungen abzunehmen. Private dürfen diese Leistungen nicht erbringen.

Da Private von der Möglichkeit der Leistungserbringung ausgeschlossen sind, kann die Nichtbesteuerung des Kirchenkreises nicht zu Wettbewerbsverzerrungen führen. Der Kirchenkreis ist insoweit nicht Unternehmer.

• § 2b Absatz 3 Nummer 2 UStG

Zusammenarbeit zwischen juristischen Personen des öffentlichen Rechts ist bestimmt durch gemeinsame spezifische öffentliche Interessen

Zusammenarbeit zwischen juristischen Personen des öffentlichen Rechts ist bestimmt durch gemeinsame spezifische öffentliche Interessen

§ 2b Absatz 3 Nummer 2 UStG regelt die Zusammenarbeit mehrerer jPöR aufgrund „gemeinsamer spezifischer öffentlicher Interessen“. Treffen vier Voraussetzungen zu, die zwingend kumulativ vorliegen müssen, werden ebenfalls keine größeren Wettbewerbsverzerrungen gesehen:

- Es müssen langfristige, öffentlich-rechtliche Vereinbarungen vorliegen,

- die Leistungen müssen dem Erhalt der öffentlichen Infrastruktur dienen und bei allen Beteiligten als öffentliche (hoheitliche) Aufgaben zu werten sein,

- die Leistungen dürfen maximal gegen die Erstattung der Kosten angeboten werden und

- die Leistungen müssen im Wesentlichen an andere jPöR erbracht werden.

Der Regelungsgehalt des § 2b Absatz 3 Nummer 2 UStG ist durch eine Anfrage der EU-Kommission kritisch hinterfragt worden, da aus Sicht der EU-Kommission diese Regelung zu weitrechend ist und nicht durch die Mehrwertsteuersystemrichtlinie abgedeckt ist. Das Bundesfinanzministerium hat mit Schreiben vom 14. November 2019 (BStBl. I 2019, S. 1140) klargestellt, dass selbst in den Fällen, in denen die oben genannten vier Voraussetzungen des § 2b Absatz 3 Nummer 2 UStG gegeben sind, „eine gesonderte Prüfung auf mögliche schädliche Wettbewerbsverzerrungen nach § 2b Absatz 1 Satz 2 UStG“ vorzunehmen ist. Insbesondere sei zu prüfen, „ob private Unternehmer potentiell in der Lage sind, vergleichbare Leistungen wie die öffentliche Hand zu erbringen. Ergibt sich unter Anwendung dieser Maßstäbe, dass die Nichtbesteuerung von Leistungen im Rahmen der Zusammenarbeit von juristischen Personen des öffentlichen Rechts zu größeren Wettbewerbsverzerrungen führen würde, ist die Regelvermutung des § 2b Absatz 3 Nummer 2 UStG als widerlegt anzusehen.“

Wird eine Zusammenarbeit auf § 2b Absatz 3 Nummer 2 UStG gestützt, muss davon ausgegangen werden, dass diese Leistung im Ergebnis der Umsatzsteuer unterliegt.

#Umsatzsteuergesetz (UStG) – Auszug

§ 2 Unternehmer, Unternehmen

(1) Unternehmer ist, wer eine gewerbliche oder berufliche Tätigkeit selbstständig ausübt. Das Unternehmen umfasst die gesamte gewerbliche oder berufliche Tätigkeit des Unternehmers. Gewerblich oder beruflich ist jede nachhaltige Tätigkeit zur Erzielung von Einnahmen, auch wenn die Absicht, Gewinn zu erzielen, fehlt oder eine Personenvereinigung nur gegenüber ihren Mitgliedern tätig wird.

(2) Die gewerbliche oder berufliche Tätigkeit wird nicht selbstständig ausgeübt,

- soweit natürliche Personen, einzeln oder zusammengeschlossen, einem Unternehmen so eingegliedert sind, dass sie den Weisungen des Unternehmers zu folgen verpflichtet sind,

- wenn eine juristische Person nach dem Gesamtbild der tatsächlichen Verhältnisse finanziell, wirtschaftlich und organisatorisch in das Unternehmen des Organträgers eingegliedert ist (Organschaft). Die Wirkungen der Organschaft sind auf Innenleistungen zwischen den im Inland gelegenen Unternehmensteilen beschränkt. Diese Unternehmensteile sind als ein Unternehmen zu behandeln. Hat der Organträger seine Geschäftsleitung im Ausland, gilt der wirtschaftlich bedeutendste Unternehmensteil im Inland als der Unternehmer.

§ 2b Juristische Personen des öffentlichen Rechts

(1) Vorbehaltlich des Absatzes 4 gelten juristische Personen des öffentlichen Rechts nicht als Unternehmer im Sinne des § 2, soweit sie Tätigkeiten ausüben, die ihnen im Rahmen der öffentlichen Gewalt obliegen, auch wenn sie im Zusammenhang mit diesen Tätigkeiten Zölle, Gebühren, Beiträge oder sonstige Abgaben erheben. Satz 1 gilt nicht, sofern eine Behandlung als Nichtunternehmer zu größeren Wettbewerbsverzerrungen führen würde.

(2) Größere Wettbewerbsverzerrungen liegen insbesondere nicht vor, wenn

- der von einer juristischen Person des öffentlichen Rechts im Kalenderjahr aus gleichartigen Tätigkeiten erzielte Umsatz voraussichtlich 17 500 Euro jeweils nicht übersteigen wird oder

- vergleichbare, auf privatrechtlicher Grundlage erbrachte Leistungen ohne Recht auf Verzicht (§ 9) einer Steuerbefreiung unterliegen.

(3) Sofern eine Leistung an eine andere juristische Person des öffentlichen Rechts ausgeführt wird, liegen größere Wettbewerbsverzerrungen insbesondere nicht vor, wenn

- Leistungen aufgrund gesetzlicher Bestimmungen nur von juristischen Personen des öffentlichen Rechts erbracht werden dürfen oder

- die Zusammenarbeit durch gemeinsame spezifische öffentliche Interessen bestimmt wird. Dies ist regelmäßig der Fall, wenn

- die Leistungen auf langfristigen öffentlich-rechtlichen Vereinbarungen beruhen,

- die Leistungen dem Erhalt der öffentlichen Infrastruktur und der Wahrnehmung einer allen Beteiligten obliegenden öffentlichen Aufgabe dienen,

- die Leistungen ausschließlich gegen Kostenerstattung erbracht werden und

- der Leistende gleichartige Leistungen im Wesentlichen an andere juristische Personen des öffentlichen Rechts erbringt.

(4) Auch wenn die Voraussetzungen des Absatzes 1 Satz 1 gegeben sind, gelten juristische Personen des öffentlichen Rechts bei Vorliegen der übrigen Voraussetzungen des § 2 Absatz 1 mit der Ausübung folgender Tätigkeiten stets als Unternehmer:

- (weggefallen)

- (weggefallen)

- die Leistungen der Vermessungs- und Katasterbehörden bei der Wahrnehmung von Aufgaben der Landesvermessung und des Liegenschaftskatasters mit Ausnahme der Amtshilfe;

- die Tätigkeit der Bundesanstalt für Landwirtschaft und Ernährung, soweit Aufgaben der Marktordnung, der Vorratshaltung und der Nahrungsmittelhilfe wahrgenommen werden;

- Tätigkeiten, die in Anhang I der Richtlinie 2006/112/EG des Rates vom 28. November 2006 über das gemeinsame Mehrwertsteuersystem (ABl. L 347 vom 11. Dezember 2006, S. 1) in der jeweils gültigen Fassung genannt sind, sofern der Umfang dieser Tätigkeiten nicht unbedeutend ist.

Anlage 2

zu 4.3.2 und 4.5.2 SteuerVwV

Merkblatt zur

Umkehr der Steuerschuldnerschaft (§ 13 b UStG)

Umkehr der Steuerschuldnerschaft (§ 13 b UStG)

Grundsatz der Steuerschuldnerschaft

Sind die Voraussetzungen für einen steuerbaren und steuerpflichtigen Umsatz erfüllt, schulden grundsätzlich die leistenden Unternehmenden (Verkaufende, Dienstleistende etc.) die Umsatzsteuer.

Umkehr der Steuerschuldnerschaft

Unter bestimmten Voraussetzungen kann es zur Umkehr der Steuerschuldnerschaft kommen. Dieses in § 13b UStG festgelegte Verfahren (auch als „Reverse-Charge-Verfahren“ bezeichnet) kommt beispielsweise zur Anwendung, wenn im Ausland ansässige Unternehmende für eine kirchliche Körperschaft in der Nordkirche tätig werden. Wenn die Voraussetzungen des § 13b UStG erfüllt sind, wird die kirchliche Körperschaft als Leistungsempfängerin Steuerschuldnerin und muss den Umsatz gegenüber dem Finanzamt erklären und abführen. Die leistenden Unternehmenden stellen Rechnungen ohne Umsatzsteuerausweis aus.

Rechnungen von im Ausland ansässigen Unternehmenden sind der Finanzbuchhaltung mit dem Hinweis „Prüfung Umkehr Steuerschuldnerschaft“ zuzuleiten.

Wichtigste Fälle im kirchlichen Bereich

Juristische Personen des öffentlichen Rechts (jPöR) schulden gemäß § 13b Absatz 5 UStG die Steuer für die in § 13b Absatz 1 und Absatz 2 Nummer 1 bis 3 UStG genannten Fälle. Im kirchlichen Bereich dürften insbesondere die Fälle des § 13b Absatz 1 und § 13b Absatz 2 Nummer 1 UStG zum Tragen kommen:

§ 13b Absatz 1 UStG | § 13b Absatz 2 Nummer 1 UStG |

|

|

Folgen für leistende Unternehmende

Sind die Voraussetzungen des § 13b UStG erfüllt, dürfen die leistenden Unternehmenden in der Rechnung keine Umsatzsteuer ausweisen, müssen jedoch auf die Steuerschuldnerschaft der Leistungsempfangenden hinweisen.

Folgen für die jPöR als Leistungsempfängerin

Fehlt der Hinweis auf der Rechnung, dass die Umsatzsteuer von der jPöR als Leistungsempfängerin geschuldet wird, entbindet dies die Leistungsempfängerin jedoch nicht von ihrer Pflicht, die Umsatzsteuer in richtiger Höhe an das Finanzamt abzuführen.

Als Leistungsempfängerin kann diese jedoch auch die Vorsteuer aus der Rechnung gemäß § 15 Absatz 1 Nummer 4 UStG geltend machen, sofern sie zum Vorsteuerabzug berechtigt ist. Bezieht die jPöR die Leistung für ihren nicht unternehmerischen Bereich, scheidet ein Vorsteuerabzug aus.

Die Steuerschuld geht auch dann auf die jPöR als Leistungsempfängerin über, wenn diese die Leistung für den nicht unternehmerischen Bereich bezieht.

Beispiele:

Kirchengemeinde A aus Stralsund hat ein Musikfest geplant und hierzu die verschiedensten Kunstschaffenden angefragt. Herr B aus Tschechien hat seine Teilnahme zugesagt und mit ihm wurde ein Honorarvertrag über 1500 Euro netto geschlossen. Im Anschluss an das Musikfest stellt Herr B seine Rechnung.

Es handelt sich hierbei um eine künstlerische Tätigkeit, bei der sich der Ort nach § 3a Absatz 3 Nummer 3a UStG bestimmt. Bei künstlerischen und kulturellen Tätigkeiten ist der Ort immer der Ort, an dem die Leistung tatsächlich erbracht wird, hier Stralsund.

- Herr B darf in seiner Rechnung keine Umsatzsteuer ausweisen. Er stellt also eine Rechnung über 1500 Euro aus und weist auf die Pflicht der Kirchengemeinde hin, dass diese die Umsatzsteuer hierauf entsprechend abführen muss.

- Die Kirchengemeinde A erhält die Rechnung von Herrn B. Nach der Begleichung der 1500 Euro an Herrn B sind zusätzliche 285 Euro als Umsatzsteuer an das Betriebsstätten-Finanzamt abzuführen. Diese können als Vorsteuern vom Finanzamt zurückerlangt werden, sofern ein Vorsteuerabzugsrecht besteht.

Wichtige Hinweise

- Bei einer Eingangsrechnung ist immer darauf zu achten, ob diese von einem ausländischen Unternehmenden bzw. Kunstschaffenden gestellt wurde.

- Mit ausländischen Kunstschaffenden ist immer ein Honorarvertrag abzuschließen und durch diese ist eine Rechnung zu stellen. Die Landeskirche erstellt keine Gutschrift-Rechnungen.

- Bei Angeboten von im Ausland ansässigen Unternehmenden ist immer zu prüfen, ob die Umsatzsteuer kalkuliert ist oder nicht. Gegebenenfalls muss diese durch die Landeskirche als Leistungsempfängerin übernommen werden, so dass das Angebot nicht mehr günstiger ist als das Angebot inländischer Unternehmender.

- Werden Kunstschaffende aus dem Ausland für kirchliche Körperschaften tätig, ist darüber hinaus zu prüfen, ob ein Steuerabzug gem. § 50a EStG durchzuführen ist (vgl. Anlage 9 „Merkblatt zu Auftritten ausländischer Kunstschaffender in Deutschland“).

Anlage 3

zu 4.3.3 SteuerVwV

Merkblatt zum Sponsoring

Definition

Unter Sponsoring wird üblicherweise die Gewährung von Geld oder geldwerten Vorteilen durch Unternehmende zur Förderung von Personen, Gruppen und bzw. oder Organisationen in sportlichen, kulturellen, kirchlichen, wissenschaftlichen, sozialen, ökologischen oder in ähnlich bedeutsamen gesellschaftspolitischen Bereichen verstanden.

Sponsoren verfolgen mit der Förderung regelmäßig auch eigene unternehmensbezogene Ziele der Werbung oder Öffentlichkeitsarbeit.

Umsatzsteuer

Grundsätzlich stellt sich bei der umsatzsteuerlichen Beurteilung des Sponsorings die Frage, ob zwischen einem Sponsoren und jeweiligen Empfangenden der Zuwendung ein Leistungsaustausch besteht. Wird ein Leistungsaustausch festgestellt, kann diese Zuwendung zur Umsatzsteuerpflicht führen. Ein Leistungsaustausch kann z. B. durch eine aktive Werbeleistung der geförderten Einrichtung begründet werden.

Zwischen Sponsoren und Zuwendungsempfangenden entsteht kein Leistungsverhältnis, wenn Zuwendungsempfangende lediglich auf Plakaten, in Veranstaltungshinweisen, in Ausstellungskatalogen oder auf der Internetseite auf die Unterstützung durch Sponsoren hinweisen. Es darf keine besondere Hervorhebung oder eine Verlinkung auf die Internetseite der Sponsoren erfolgen. Die Zuwendung durch Sponsoren fällt in diesen Fällen nicht unter das Umsatzsteuergesetz.

In diesem Zusammenhang muss auch auf die Sponsorenseite gesehen werden. Auch hier gilt, dass kein Leistungsaustausch vorliegt, wenn Sponsoren ohne besondere Hervorhebung auf die Unterstützung hinweisen. Anders sieht es jedoch aus, wenn Sponsoren z. B. im Vertrag das ausdrückliche Recht eingeräumt wird, die Sponsoringmaßnahmen im Rahmen eigener Werbung zu vermarkten.

Beispiel:

Die Versicherung B zahlt der Kirchengemeinde A für ein Fest zum Jubiläum der KG einen Zuschuss von 2000 Euro.

Es wird vereinbart, dass in der Festschrift und im Festprogramm auf die finanzielle Unterstützung durch die Versicherung B hingewiesen wird.

Gegenüber der Bank C, die ebenfalls 2000 Euro zahlt, verpflichtet sich die Kirchengemeinde A, zusätzlich zum Firmenlogo auch einen allgemein bekannten Werbeslogan abzudrucken.

Lösung:

Die Kirchengemeinde A erbringt an die Versicherung B keine Leistung. Es handelt sich um nicht steuerbare Einnahmen. Die Kirchengemeinde muss daher auch keine Rechnung über eine Leistung erstellen.

Dagegen erbringt die Kirchengemeinde A durch den zusätzlichen Abdruck des Werbeslogans gegenüber der Bank C eine steuerpflichtige Werbeleistung, die dem allgemeinen Steuersatz von 19 Prozent unterliegt. Sie ist verpflichtet, der Bank C eine ordnungsgemäße Rechnung mit gesondert ausgewiesener USt auszustellen.

Körperschaftsteuer

Für die Abgrenzung gelten die bereits zur Umsatzsteuer ausgeführten Grundsätze (s. o.).

Fazit

Wird Sponsoren das Recht eingeräumt, mit ihrem Engagement aktiv zu werben (über die bloße Erwähnung auf Plakaten, Flyern, Homepage usw. hinaus) entsteht i. d. R. ein steuerpflichtiger Sachverhalt. Es ist eine ordnungsgemäße Rechnung zu erteilen und die Umsatzsteuer an das Finanzamt abzuführen.

Vor einer solchen Vereinbarung ist der Bereich StMM zu kontaktieren, um eine korrekte steuerliche Bewertung des Vertrags sicherzustellen.

#Anlage 4

zu 4.4 und 4.5 SteuerVwV